Se sei appassionato di trading online e di finanza personale, avrai sicuramente sentito parlare del money management. Nonostante si tratti di un concetto spesso sottovalutato dai principianti del settore, il money management è un tema che qualunque individuo interessato alle proprie finanze dovrebbe conoscere.

Infatti, gestire il proprio denaro non è affatto pratica semplice, soprattutto considerando i mille imprevisti a cui la vita ci abitua. Tuttavia, attraverso una corretta gestione del denaro, risulta possibile affrontare al meglio qualsiasi circostanza, ridurre i rischi finanziari e aumentare le probabilità di accumulare capitale.

Money Management – Panoramica generale:

| ❓Che cos’è il money management | Una pratica che consente di gestire il proprio denaro e raggiungere obiettivi finanziari prestabiliti |

| 👍Perché è importante? | Aiuta a costruire un piano finanziario e a mantenere il controllo del proprio denaro |

| ⚡Principi chiave | Budget, flusso di cassa, limiti di spesa, analisi dei mercati, diversificazione |

| 🔦Il money management è utile per | Evitare l’indebitamento, gestire al meglio le proprie risorse, accumulare capitale, combattere l’emotività |

Dunque, per scoprire i metodi più efficaci per la gestione ponderata del denaro è opportuno dedicare parte del proprio tempo alla formazione. Nei seguenti paragrafi è presente una guida completa e aggiornata sui segreti del money management nel contesto del trading online.

Che cos’è il money management?

Il money management è una disciplina, dall’utilizzo fortemente consigliato, che aiuta gli investitori a raggiungere i propri obiettivi finanziari attraverso la corretta gestione del denaro. Creare un budget, gestire il proprio capitale e prendere decisioni basate su attente analisi sono solo alcuni dei punti chiave del money management.

Infatti, si tratta di un vero e proprio sistema per accumulare risparmi, pagare debiti o raggiungere l’indipendenza finanziaria.

Attraverso la costruzione di un buon sistema di money management, l’investitore ha la possibilità di assumere il pieno controllo delle proprie finanze, costruendo delle solide basi che gli permettano di risparmiare e accumulare denaro nel tempo.

Concetti chiave del money management

Il money management è un argomento complesso e che necessita una trattazione completa. Per iniziare a focalizzare i concetti più importanti, abbiamo preparato un elenco riassuntivo delle sue caratteristiche principali:

- Budgeting: crea un budget dettagliato che comprenda tutte le tue entrate e spese. Monitora attentamente le tue finanze, identifica le aree in cui puoi ridurre le spese e assicurati di rispettare il tuo budget.

- Risparmio: Fissa l’obiettivo di risparmiare una parte delle tue entrate regolari. Puoi creare un fondo di emergenza per affrontare imprevisti, come spese mediche o perdita di lavoro, e un fondo per gli obiettivi a lungo termine, come l’acquisto di una casa o il pensionamento.

- Riduzione del debito: Se hai debiti, fai del loro rimborso una priorità. Concentrati sulla riduzione delle cattive forme di debito, come i prestiti con interessi elevati o le carte di credito. Pianifica un piano di rimborso e cerca di pagare ogni mese una somma superiore al pagamento minimo per accelerare il processo.

- Investimenti: Cerca opportunità di investimento che siano adatte al tuo profilo di rischio e ai tuoi obiettivi finanziari. Diversifica il tuo portafoglio di investimenti per ridurre il rischio complessivo. Valuta attentamente i rendimenti attesi e il grado di rischio prima di prendere decisioni di investimento.

- Educazione finanziaria: Continua a imparare e ad aggiornarti sulle questioni finanziarie. Comprendi i concetti di base come interesse composto, inflazione, tasse e diversificazione. Inoltre, cerca di migliorare la tua conoscenza sugli investimenti e sulle strategie di gestione del denaro.

Partendo dai punti appena citati, risulta molto più semplice descrivere le modalità attraverso la quale eseguire una buona gestione del proprio denaro.

Dunque, scopriamo subito in che modo risulta corretto fare money management.

Come fare money management:

Il money management è un fattore di cruciale importanza per il successo degli investitori, poiché si basa sull’utilizzo di scelte intelligenti riguardo a quanto investire, in che modo, quando e come.

Uno degli aspetti più importanti relativi alla gestione dei propri investimenti è senza dubbio quello della diversificazione, ovvero la suddivisione del proprio capitale su diversi asset.

Oltre ciò, gli esperti del money management devono essere in grado di riconoscere con cura gli obiettivi realistici, in modo da non accettare sfide utopiche e che comporterebbero troppi rischi.

Infatti un errore comune è quello di utilizzare il money management nelle scommesse, nel trading sportivo o in altre attività ad alto rischio dove, per quanto una gestione corretta del proprio denaro possa aiutare, ci si ritroverà sempre di fronte a numerosi imprevisti e perdite.

Dunque, il concetto di misura è uno dei punti fondamentali nella gestione del proprio denaro.

Per riuscire a fare money management nel migliore dei modi, risulta necessario creare un accurato piano finanziario, andando a includere la propria situazione economica, la tolleranza al rischio e gli obiettivi da raggiungere.

Seguendo in maniera saggia i giusti criteri di gestione del denaro, l’investitore ha la possibilità di scansare i possibili rischi dovuti alle decisioni emotive, indubbie nemiche dei trader e della corretta gestione finanziaria.

Passando al lato pratico della questione, ti mostriamo quali fasi di gestione del capitale dovrebbe intraprendere un investitore intenzionato a costruire un piano d’accumulo che gli consenta di aumentare il proprio capitale nel tempo.

Passo 1: Definizione degli obiettivi

In primo luogo, per poter approcciare in maniera corretta alla gestione del proprio denaro, risulta essenziale stabilire i propri obiettivi di investimento e risparmio.

Per un individuo intenzionato a estinguere i propri debiti ciò potrebbe voler dire ridurre le spese, acquistare prodotti a prezzo scontato e selezionare compagnie che consentano di risparmiare sulle bollette.

Nel caso di un investitore intenzionato a costruire un piano di accumulo, gli obiettivi vertono sulla quantità di denaro che si vorrebbe guadagnare, in quanto tempo e secondo quale indice di rischio.

Per esempio, possiamo supporre di voler ottenere un ritorno positivo sull’investimento nel lungo periodo attraverso l’acquisto di asset categorizzati non solo per mercato di riferimento, ma anche per indice di rischio.

In questo modo, è possibile analizzare con maggior dettaglio il proprio portafoglio azionario, optando per strategie ad alto rischio, dove buona parte della propria esposizione è contenuta su asset ad alta volatilità o, viceversa, su strategie a basso rischio dove la maggior fetta della propria allocazione è destinata ad asset solidi e stabili nel tempo.

| 📈Indice di rischio ed esposizione | 📊Crypto ad alta cap. (alta volatilità) | 📉Azioni (media volatilità) | 💸Indici (bassa volatilità) |

|---|---|---|---|

| Alto | 40% | 30% | 30% |

| Medio | 25% | 50% | 25% |

| Basso | 15% | 35% | 50% |

Passo 2: Stabilire un budget

Una volta definiti i propri obiettivi di investimento, è necessario stabilire il budget da utilizzare seguendo le regole del money management.

Poiché nel nostro esempio stiamo trattando le pratiche del money management relative all’attività in investimento, è bene sottolineare come il budget totale debba corrispondere solo a una piccola parte dei propri risparmi.

Ciò perché, in generale, gli investimenti su qualsiasi tipologia di asset presentano dei rischi, motivo per cui sarebbe fin troppo azzardato decidere di allocare la gran parte dei propri fondi sui titoli senza un’assicurazione in caso di perdite.

Riguardo al numero di asset sulla quale investire, la regola è che non si dovrebbe mai allocare più del 5% del proprio budget su un singolo asset. In tal senso, risulta chiaro come un buon piano di accumulo debba contenere almeno 20 asset al suo interno.

Il budget utilizzato, sia quello totale che quello destinato a ogni singolo asset, deve essere stabilito al principio. Tuttavia, nel caso di particolari novità finanziarie sarà possibile redistribuire l’allocazione dei propri fondi, a patto che ciò venga fatto in maniera estremamente equilibrata.

Passo 3: Analizzare i mercati

Arrivato a questo punto, avrai già in mente gli obiettivi da raggiungere e il budget da utilizzare. Dunque, è possibile passare alla fase di analisi dei mercati per comprendere in che modo allocare le proprie risorse.

Gli strumenti che ti consigliamo di utilizzare per un corretto studio dei mercati sono quelli relativi all’analisi tecnica e fondamentale.

In primo luogo, risulta necessario avere una panoramica generale della situazione economica a livello globale, ciò può essere fatto attraverso l’analisi fondamentale, andando a individuare settori in crescita, in perdita, mercati emergenti e via discorrendo.

Costruita una prima idea sull’andamento dei mercati, sarà possibile selezionare una serie di settori di riferimento per costruire il proprio portafoglio, che dovrà contenere un buon mix di titoli solidi, in crescita ed emergenti.

Fatto ciò, è possibile passare allo step successivo analizzando i singoli asset attraverso l’analisi tecnica. In particolare, risulta utile visualizzare la stagionalità dei mercati e i punti di ingresso più bassi.

| 📉Analisi fondamentale | Essenziale per costruire un’idea generale sui mercati a livello globale e scegliere i settori di riferimento per i propri investimenti. |

| 🖥️Analisi tecnica | Consente di analizzare i singoli asset visualizzando la periodicità e i minimi come possibili punti di ingresso. |

Passo 4: Costruire il proprio portafoglio

Una volta presa coscienza dei mercati sulla quale si vuole investire, bisognerà passare all’azione con la costruzione del proprio piano di accumulo che prenda in considerazione le regole del money management.

Chiaramente, sarà essenziale allocare il proprio denaro poco alla volta, preferibilmente con cadenza mensile, in modo da ridurre al minimo gli effetti derivanti dalle oscillazioni di mercato.

Osserviamo subito una tabella che permette di capire quali sono i punti da tenere in considerazione durante la costruzione del portafoglio:

| ❓Criteri | 👍Strategia migliore |

|---|---|

| Esposizione | Non superiore al 5% per ogni asset |

| Numero di asset | Minimo 20. Includi ETF e indici per ottenere un grado di diversificazione intrinseca |

| Settori di riferimento | In base al margine di rischio, allocare i propri fondi su settori consolidati, in crescita ed emergenti |

| Punti di ingresso | Mediante l’analisi tecnica e basati su stagionalità e punti di minimo |

| Misure di sicurezza | Take profit, stop loss e monitoraggio delle notizie finanziarie |

Passo 5: Monitoraggio

A questo punto il tuo piano di accumulo è stato costruito. Tuttavia, ciò rappresenta solo l’inizio del tuo lavoro come investitore.

Per operare correttamente attraverso il money management, il portafoglio dovrà essere visionato costantemente, andando a decifrare i possibili cambi di trend e valutando quando e come gestire la propria allocazione in maniera differente.

Il monitoraggio prevede sia lo studio dei grafici che la visualizzazione frequente delle notizie di mercato. Sapere in anticipo riguardo al possibile crollo di un azienda o arrivo di una nuova tecnologia può fornirti un grande vantaggio sui tuoi investimenti.

Inoltre, ricorda sempre di impostare i parametri stop-loss e take-profit, in questo modo sarai in grado di gestire i tuoi investimenti in maniera più equilibrata.

Money management: quando investire

Nel money management la tempistica dei propri investimenti assume un ruolo fondamentale. Conoscere il momento giusto per entrare all’interno di uno specifico mercato fa la differenza tra un investimento di successo e uno fallimentare.

La regola è sempre la stessa: massimizzare il ritorno sul proprio investimento minimizzando i rischi associati.

Vediamo subito quali sono le strategie più utilizzate e che ti consentono di agire tempestivamente attraverso il money management:

Fasi ribassiste

Una delle strategie più utilizzate è quella di investire durante i periodi di bear market, quando il prezzo degli asset scende ed è possibile acquistarli a un prezzo minore.

Infatti, i mercati seguono, in linea generale, un andamento ciclico. Questo vuol dire che, a seguito di una fase ribassista, segue in media un periodo rialzista. Tuttavia, non è possibile considerare certe tali generalizzazioni quando si opera su un mercato specifico.

Uno dei concetti importanti durante le fasi di bear market è quello di riuscire a prevedere quando avverrà l’inversione di tendenza. In tal senso, esistono numerosi casi dove è possibile farsi un’idea di ciò attraverso l’analisi fondamentale.

Un caso noto è quello legato alla pandemia partita nel 2019 che ha causato un drastico calo dei prezzi. I professionisti del settore sono riusciti a prevedere, con un buono anticipo, il fatto che nel mese di marzo del 2020 i prezzi di numerosi asset avrebbe raggiunto un punto di minimo.

Chi è riuscito a investire durante quel periodo, ha avuto la possibilità di aumentare drasticamente il proprio capitale. Tuttavia, chi ha investito nei mesi precedenti ha visto la gran parte dei propri asset raggiungere lo stop-loss. In tal senso, solo chi ha costruito un portafoglio ben bilanciato e a basso rischio è stato in grado di ammortizzare il colpo senza drastiche ripercussioni sul capitale.

Fasi rialziste

In maniera analoga, ma non identica, anche le fasi rialziste rappresentano un’ottima occasione di investimento. In questo caso, è bene porre alcune osservazioni.

Il mercato, per sua costruzione, tende a un rialzo costante nel tempo. Per verificare ciò, ti basta osservare il grafico degli ultimi 20 anni dei principali asset.

Dunque, la strategia consigliata, e anche la più sicura, è quella di cavalcare l’onda dei rialzi entrando mentre il trend è ancora in corso.

Tuttavia, in rari casi è possibile entrare sui mercati nel momento in cui è previsto un picco superiore dei prezzi, stavolta attraverso una posizione short, ovvero di vendita allo scoperto.

Per operare attraverso una posizione short, risulta essenziale l’utilizzo dei derivati finanziari (CFD). Individuando un punto di massimo, è possibile godere dei frutti dovuti dall’inversione del trend.

Stagionalità

Altro punto chiave per gestire al meglio il proprio denaro e comprendere il momento giusto per investire è quello relativo alla stagionalità.

La stagionalità negli investimenti si riferisce alla natura ciclica dei mercati, ma seguendo una cronologia temporale che può essere giornaliera, mensile o annuale.

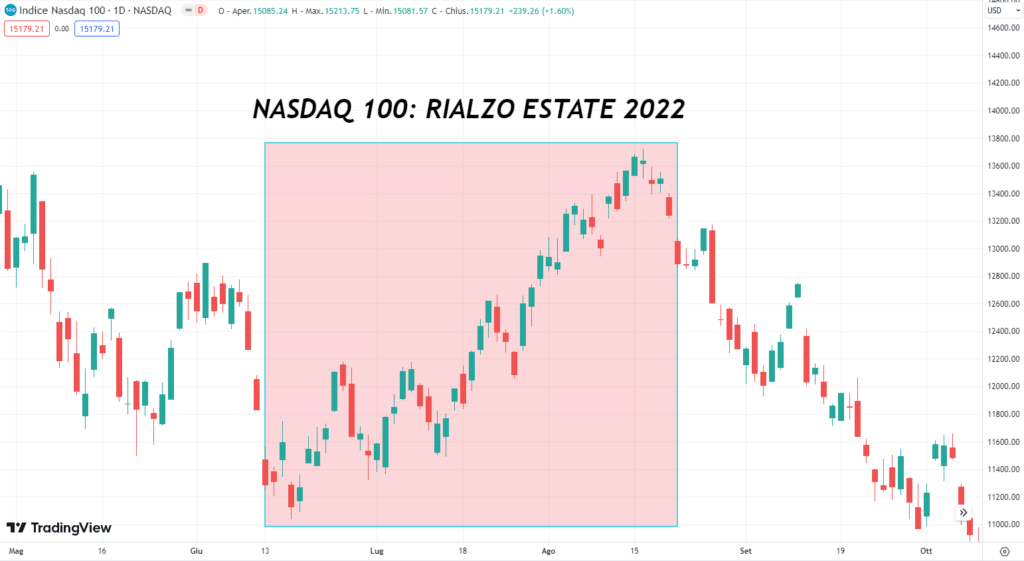

Per fare un esempio concreto, l’indice Nasdaq 100 può essere analizzato seguendo i principi della stagionalità. Facendo ciò, possiamo renderci conto del fatto che l’indice tende ad attraversare fasi di rialzo durante la stagione estiva.

Tale osservazione si è confermata negli ultimi anni, motivo per cui numerosi investitori decidono di investire durante questo periodo.

Il principio di stagionalità nel trading richiede una grande conoscenza e l’analisi di numerosi grafici per il trading, risultando uno strumento estremamente utile al trading di breve e medio periodo.

Fare Money Management con un piano di accumulo

Un’altra strategia estremamente utilizzata è quella relativa ai piani di accumulo, ovvero nell‘investimento periodico del proprio denaro su un determinato portafoglio di asset. Ciò aiuta a ridurre l’impatto della volatilità dei mercati sui propri investimenti.

Come già anticipato nei paragrafi precedenti, il piano di accumulo prevede l’allocazione periodica del proprio capitale, solitamente su base mensile.

Non ci ripeteremo su quanto già esposto in precedenza. Tuttavia, va notato che i piani di accumulo permettono di godere dei frutti dati dall’interesse composto.

L’interesse composto consiste nella reintroduzione dei propri profitti all’interno degli investimenti, in questo è possibile generare rendimenti crescenti nel tempo.

Per esempio, supponendo di investire 1000€ all’anno sull’indice S&P 500, il cui rendimento medio è del 10%, l’interesse composto produrrà i seguenti risultati:

| 📊Piano di accumulo S&P 500 | 💲Capitale investito | ➕Tasso di interesse | 📉Capitale a fine anno |

|---|---|---|---|

| Anno 1 | 1.000€ | 10% | 1.100€ |

| Anno 2 | 2.100€ | 10% | 2.310€ |

| Anno 3 | 3.310€ | 10% | 3.641€ |

| Anno 4 | 4.641€ | 10% | 5.105€ |

| Anno 5 | 6.105€ | 10% | 6.715€ |

Come puoi vedere, utilizzando l’interesse composto è possibile aumentare notevolmente i propri rendimenti. Inoltre, nel caso di investimenti con cadenza mensile, l’impatto dell’interesse composto aumenta drasticamente, consentendo di costruire un ottimo capitale nel giro di pochi anni e con una spesa iniziale moderata.

Quando aumentare l’esposizione sui propri investimenti?

Nel corso del tempo, noterai come alcune delle tue posizioni cominceranno a portarti profitto, mentre altre andranno in perdita.

Un primo errore da non fare, è quello di seguire l’intuito andando a posizionare ulteriore denaro sugli asset dove sei in perdita. Infatti, in questo modo non farai altro che aumentare il tuo indice di rischio, andando ad aumentare le probabilità di generare perdite nel tempo.

L’approccio corretto è quello di andare a ricercare un punto di equilibrio, non quello di ottenere il massimo rendimento attraverso pratiche rischiose.

Chiarito ciò, il money management parla chiaro riguardo all’aumento della propria esposizione. Infatti ciò dovrà avvenire solamente secondo le seguenti modalità:

- Aumentare solamente le posizioni in profitto: in questo modo il proprio portafoglio diventa più bilanciato, andando a seguire in maniera fedele l’andamento generale dei mercati sulla quale siamo posizionati. Di conseguenza, se i mercati sono in crescita il tuo portafoglio farà altrettanto;

- Non aumentare le posizioni in perdita: Per lo stesso principio, ma in senso inverso, aumentare le posizioni in perdita crea uno squilibrio all’interno del proprio portafoglio, con conseguente aumento dell’esposizione su mercati rischiosi;

- Agisci con moderazione: ogni aumento della propria esposizione dovrà essere ben misurato e, nella maggioranza dei casi, di importo inferiore rispetto all’investimento iniziale;

- Modifica lo stop-loss sulle posizioni rialziste: Quando un titolo cresce, hai la possibilità di far salire anche lo stop loss. La situazione ideale è quella di portare lo stop loss al livello dei prezzi dell’investimento iniziale o, se possibile, superiore.

Seguendo queste pratiche sarai in grado di modificare la tua esposizione nel tempo senza correre particolari rischi. Ovviamente, ogni variazione dovrà essere eseguita seguendo un approccio scientifico ed evitando di aumentare la volatilità del proprio portafoglio.

Come evitare perdite con il money management?

Il Money Management svolge un ruolo cruciale nella prevenzione delle perdite finanziarie e nella gestione del rischio. Seguendo queste strategie di Money Management, puoi ridurre al minimo le perdite e proteggere il tuo patrimonio:

- Imposta limiti di stop-loss: Quando fai trading o investi, stabilisci dei limiti di stop-loss per ridurre le perdite potenziali. Un limite di stop-loss indica il punto in cui chiudi automaticamente una posizione se il prezzo raggiunge un determinato livello di perdita accettabile. Questo ti aiuta a evitare perdite significative in caso di movimenti sfavorevoli del mercato.

- Diversifica il tuo portafoglio: Non mettere tutte le uova nello stesso paniere. Diversifica il tuo portafoglio di investimenti distribuendo i tuoi fondi su diverse categorie di asset, settori e regioni geografiche. In questo modo, se un’area subisce perdite, potresti compensarle con guadagni in altre aree, riducendo l’impatto complessivo sul tuo portafoglio.

- Utilizza la gestione delle dimensioni delle posizioni: Controlla la dimensione delle tue posizioni in base al tuo capitale disponibile e al livello di rischio che sei disposto ad assumere. Evita di investire una percentuale eccessivamente elevata del tuo capitale in una singola operazione o asset. Mantenendo dimensioni di posizione adeguate, riduci il potenziale impatto di una singola perdita sul tuo portafoglio complessivo.

- Evita l’eccessiva leva finanziaria: Se stai facendo trading con margine o stai utilizzando strumenti finanziari con leva, fai attenzione all’eccessiva esposizione. L’utilizzo di una leva finanziaria elevata amplifica sia i profitti che le perdite. Assicurati di comprendere appieno i rischi associati e di utilizzare la leva finanziaria in modo responsabile.

- Monitora attentamente le tue posizioni: Tieni sotto controllo le tue posizioni di investimento e fai un monitoraggio regolare del mercato. Rivedi le tue strategie di investimento e apporta eventuali modifiche necessarie in base alle condizioni del mercato. Essere proattivi nella gestione delle tue posizioni ti consente di rilevare potenziali perdite in modo tempestivo e prendere le opportune misure correttive.

Seguire queste strategie di Money Management ti aiuterà a evitare perdite significative e a preservare il tuo patrimonio nel lungo termine. Ricorda sempre di essere consapevole del rischio e di consultare un consulente finanziario qualificato prima di prendere decisioni di investimento importanti.

Money Management: quanto e come investire?

Scegliere in maniera accurata quanto denaro investire, e in quale modo, può risultare piuttosto ostico. Infatti, questo passaggio richiede un’attenta osservazione dei propri obiettivi finanziari e del modo in cui si muovono i mercati.

Uno degli approcci più utilizzati è quello di investire una cifra non superiore al 5% del proprio portafoglio su un singolo asset.

Inoltre, è necessario diversificare i propri investimenti tenendo conto dei settori di riferimento. Se, per esempio, abbiamo già una grande esposizione sul settore tecnologico, la scelta più saggia è quella di allocare il proprio denaro su altre categorie di mercato.

Seguendo questi consigli, hai la possibilità di raggiungere i tuoi obiettivi finanziari attraverso una gestione bilanciata del denaro. Ma approfondiamo il discorso.

Money management: quanto investire?

In generale, per gestire correttamente gli investimenti è necessario sapere quanto investire su un singolo asset seguendo i principi di gestione del denaro.

Per fare ciò, hai bisogno di considerare il budget a tua disposizione e il livello di rischio tollerato.

La regola da osservare è quella di non investire più del 5% del capitale totale su un singolo asset. Ogni posizione deve coprire dall’1 al 5% del tuo portafoglio.

Oltre ciò, risulta imperativo considerare i propri obiettivi finanziari. Se hai bisogno di denaro entro un breve periodo, potresti dover tollerare un grado di rischio superiore. Tuttavia, la situazione ideale è quella di investire sul lungo periodo attraverso un approccio diversificato.

Nei prossimi paragrafi ti mostreremo un esempio pratico di calcolo del money management che ti consentirà di comprendere quanti soldi investire su una singola operazione in base al livello di rischio tollerato.

Money management: come investire?

Quando si tratta di decidere come investire i propri soldi, ci sono numerose alternative tra cui scegliere.

In primo luogo, analizza attentamente gli strumenti di investimento a tua disposizione come i CFD, che ti consentono di investire al ribasso, e la leva finanziaria che, a fronte di un rischio maggiore, ti permette di aumentare la tua esposizione sui mercati senza investire ulteriore capitale.

Inoltre, considera l’idea di investire il tuo denaro su un broker DMA che, offrendo l’accesso diretto ai mercati, ti consente di possedere a tutti gli effetti gli asset che acquisti.

Detto ciò, ecco una serie di alternative che ti permetteranno di comprendere come e dove puoi investire il tuo denaro.

- Azioni: L’acquisto di azioni significa acquistare una partecipazione in una società. Le azioni possono essere acquistate attraverso intermediari finanziari come broker o piattaforme di trading online. L’andamento del mercato azionario può essere volatile, ma le azioni offrono anche un potenziale di rendimento elevato a lungo termine.

- Obbligazioni: Le obbligazioni sono titoli di debito emessi da governi, società o enti governativi. Quando acquisti un’obbligazione, in pratica presti denaro all’emittente in cambio di interessi periodici e del rimborso del capitale alla scadenza. Le obbligazioni sono considerate investimenti più sicuri rispetto alle azioni, ma offrono rendimenti generalmente inferiori.

- Fondi comuni di investimento: I fondi comuni di investimento sono veicoli di investimento che raccolgono denaro da diversi investitori per acquistare una varietà di strumenti finanziari come azioni, obbligazioni, titoli di debito e altro ancora. Investendo in un fondo comune di investimento, beneficerai della diversificazione e della gestione professionale del portafoglio.

- Immobili: Gli investimenti immobiliari includono l’acquisto di proprietà immobiliari, come case, appartamenti, uffici o terreni, con l’obiettivo di ottenere un rendimento attraverso l’affitto o la vendita delle proprietà. Gli investimenti immobiliari possono offrire entrate regolari e apprezzamento del capitale nel tempo.

- Prodotti finanziari derivati: I prodotti finanziari derivati includono opzioni, future, swap e contratti per differenza (CFD). Questi strumenti finanziari sono basati su un asset sottostante, come azioni, indici o materie prime, e consentono agli investitori di scommettere sull’andamento futuro di tali asset senza possederli effettivamente.

L’elenco potrebbe continuare a lungo, considera le varie alternative a tua disposizione e scegli prediligendo un approccio equilibrato all’investimento.

Calcolo del Money Management

Gli aspetti di calcolo relativi al money management rappresentano un fattore chiave che permette agli investitori di determinare la quantità di denaro che dovranno allocare sui singoli asset all’interno del proprio portafoglio.

Per ottenere una formula di calcolo del money management, risulta necessario considerare una serie di fattori come il capitale totale a disposizione, il livello di rischio dei trade e la corretta gestione dei punti di stop loss e take profit.

Una volta determinate tutte le variabili relative al calcolo, è possibile formalizzarle matematicamente per ottenere dati sulla quantità di denaro da allocare sui propri asset.

Nel tempo, le tecniche di money management si sono evolute notevolmente, raggiungendo diverse formalizzazioni matematiche a oggi ritenute indispensabili per gestire il proprio denaro al meglio.

In sostanza, per eseguire un calcolo del money management hai bisogno di considerare 3 fattori:

- Capitale totale: C

- Livello di rischio: R

- Capitale per singola operazione: S

La formula da utilizzare è la seguente: C/100 * R = S

Ovvero:

- Dividere il capitale totale per cento

- Moltiplicare il numero ottenuto per il livello di rischio

- Il risultato ottenuto corrisponde al capitale da investire su una singola operazione.

Facciamo un esempio pratico.

Calcolo money management: esempio pratico

Supponiamo che tu disponga di un capitale totale di 5.000€ e di voler investire un asset ponendo il valore di stop-loss in perdita del 5%.

In questo caso la somma che dovrai investire sarà 5.000/100 * 5 = 250€

Chiaramente, è necessario impostare correttamente il livello di rischio in modo da poter rendere coerente la formula con i principi del money management.

In linea generale, vanno considerate a basso rischio le posizioni con stop-loss al di sotto del 2%, medio rischio per gli stop fino al 5% e ad alto rischio se superiore.

Le 10 regole del money management:

Giunti a questo punto, siamo sicuri che disponi già di numerose informazioni riguardanti la corretta gestione del denaro. Adesso, è giunto il momento di riassumere i principi fondamentali elencando le 10 regole fondamentali del money management:

- Stabilisci un budget: Pianifica attentamente le tue entrate e le tue spese mensili. Assegna una quantità adeguata di denaro per le necessità essenziali e cerca di risparmiare una parte del tuo reddito.

- Risparmia prima di tutto: Fissa il risparmio come una priorità e metti da parte una percentuale fissa del tuo reddito. Automatizza il processo di risparmio, se possibile, trasferendo regolarmente denaro in un conto di risparmio o investimento.

- Riduci le spese superflue: Valuta le tue spese e identifica quelle che possono essere ridotte o eliminate. Evita gli acquisti impulsivi e cerca modi per risparmiare su abbonamenti, spese ricorrenti o acquisti non essenziali.

- Elimina o riduci i debiti: Focalizzati sulla riduzione dei debiti ad alto interesse, come carte di credito o prestiti personali. Sforzati di pagare più del pagamento minimo ogni mese e considera la possibilità di consolidare i debiti per semplificare i pagamenti e ottenere un tasso di interesse migliore.

- Crea un fondo di emergenza: Metti da parte un fondo di emergenza che copra almeno 3-6 mesi di spese essenziali. Questo ti fornirà una rete di sicurezza finanziaria in caso di imprevisti come perdita del lavoro o spese mediche impreviste.

- Diversifica gli investimenti: Non mettere tutti i tuoi risparmi in un’unica forma di investimento. Diversifica il tuo portafoglio investendo in una varietà di strumenti finanziari, come azioni, obbligazioni, fondi comuni di investimento o immobili. Questo aiuterà a mitigare il rischio e massimizzare le opportunità di rendimento.

- Fai una pianificazione finanziaria a lungo termine: Stabilisci obiettivi finanziari a lungo termine, come l’acquisto di una casa, la pensione o l’istruzione dei figli. Pianifica le tue azioni finanziarie in modo da raggiungere questi obiettivi nel tempo previsto.

- Evita le decisioni finanziarie impulsive: Prima di prendere decisioni finanziarie importanti, prenditi il tempo necessario per analizzare le opzioni, fare ricerche, valutare i rischi e consultare professionisti finanziari, se necessario. Evita di lasciarti influenzare dalle emozioni o dalle mode del momento.

- Monitora regolarmente le tue finanze: Tieni traccia delle tue spese, dei tuoi investimenti e dei tuoi progressi verso gli obiettivi finanziari. Effettua una revisione periodica del tuo budget e del tuo portafoglio di investimenti per apportare eventuali modifiche necessarie.

- Investi in te stesso: Non trascurare la tua crescita e sviluppo personale. Investi in educazione, formazione o acquisizione di competenze che possono migliorare le tue prospettive finanziarie a lungo termine.

Money Management sui diversi mercati finanziari

Quando parliamo di gestione delle proprie risorse economiche in ottica investimento, è importante considerare che ogni tipologia di asset presenta caratteristiche proprie. Motivo per cui le operazioni che intraprendi sul mercato degli ETF non dovranno essere replicate in maniera esatta su un mercato diverso come, ad esempio, quello delle criptovalute.

| 📊Money management – Mercati finanziari | ❓Livello di rischio |

|---|---|

| Azioni | ⭐⭐⭐ |

| Forex | ⭐⭐⭐ |

| ETF | ⭐⭐ |

| Criptovalute | ⭐⭐⭐⭐ |

| Indici | ⭐⭐ |

Money management nel mercato azionario

Il mercato azionario è da considerare a medio rischio. Attua con la giusta cautela ogni operazione prima di investire in azioni, tenendo conto del fatto che ogni asset azionario è diverso e presenta volatilità differenti. Ecco i principi chiave da seguire:

- Diversificazione del portafoglio: Evita di concentrare tutto il tuo capitale in un’unica azione o settore. Diversifica il tuo portafoglio investendo in azioni di diverse società, settori o regioni geografiche. Ciò ti aiuterà a ridurre il rischio e a sfruttare le opportunità di rendimento.

- Gestione del rischio: Stabilisci limiti di perdita per ogni posizione e mantieni una disciplina ferma nel rispettare tali limiti. Utilizza stop loss o altri strumenti di gestione del rischio per proteggerti dalle perdite e per limitare l’esposizione a eventi improvvisi di mercato.

- Analisi fondamentale e tecnica: Studia attentamente le informazioni fondamentali delle società in cui investi, come i bilanci, le prospettive future e la posizione competitiva. Utilizza anche l’analisi tecnica per identificare modelli di prezzo e tendenze che potrebbero influenzare le tue decisioni di investimento.

Money management nel mercato Forex

Anche il mercato Forex è da considerare a medio rischio. Sebbene sia notevolmente utilizzato dai trader, richiede una buona conoscenza dell’analisi tecnica e delle gestione dei trade. Ecco i punti chiave per una corretta gestione del denaro sul mercato Forex:

- Gestione del capitale: Limita il rischio su ogni operazione in modo da preservare il tuo capitale. Evita di investire una percentuale eccessiva del tuo capitale in una singola transazione e utilizza ordini stop loss per limitare le perdite potenziali.

- Pianificazione dei trade: Definisci un piano di trading chiaro, che includa i tuoi obiettivi di profitto, le strategie di ingresso e uscita e i criteri di gestione del rischio. Rispetta il tuo piano e non lasciarti influenzare dalle emozioni nel prendere decisioni di trading.

- Utilizzo dell’effetto leva: Se decidi di utilizzare l’effetto leva nel forex, fai attenzione al livello di leva finanziaria utilizzato. Ricorda che l’effetto leva amplifica sia i profitti che le perdite, quindi utilizzalo con cautela e comprendi appieno i rischi associati

Money management nel mercato degli ETF

Gli ETF offrono una diversificazione intrinseca. Dunque, il mercato degli ETF è da considerare a basso rischio, ideale per gli investitori sul lungo periodo che vogliono costruire un piano d’accumulo. Di seguito gli aspetti principali da considerare:

- Diversificazione degli ETF: Gli ETF (Exchange-Traded Fund) offrono una diversificazione immediata, poiché rappresentano un paniere di titoli. Tuttavia, è importante diversificare ulteriormente i tuoi investimenti in ETF scegliendo fondi che coprano diverse aree geografiche, settori o tipologie di asset.

- Monitoraggio delle commissioni: Considera le commissioni di negoziazione e gestione associate agli ETF. Cerca di selezionare fondi con commissioni competitive che non erodano eccessivamente i tuoi rendimenti a lungo termine.

Money management nel mercato delle criptovalute

Il mercato delle criptovalute è estremamente volatile. Di conseguenza, rappresenta un mercato ad alto rischio adatto soprattutto ai trader che vogliono ottenere buoni profitti nel breve periodo attraverso strategie rischiose. Ecco alcune linee guida per gestire le proprie risorse su questo mercato:

- Gestione del rischio: Date le fluttuazioni significative dei prezzi delle criptovalute, è essenziale stabilire limiti di perdita chiari e seguire rigorosamente le tue strategie di gestione del rischio. Considera l’allocazione del capitale e l’uso di stop loss per mitigare le potenziali perdite.

- Conoscenza del mercato: Il mercato delle criptovalute è altamente volatile e in continua evoluzione. Assicurati di comprendere le dinamiche del mercato, studiare le criptovalute in cui desideri investire e monitorare le notizie e gli sviluppi del settore.

Money management nel mercato delle materie prime

Sebbene non siano tutte uguali, le materie prime sono da considerarsi asset a medio rischio. Ecco i principali aspetti da considerare per gestire al meglio il proprio denaro all’interno del mercato delle materie prime:

- Analisi delle tendenze: Le materie prime sono influenzate da una serie di fattori, tra cui domanda e offerta globali, condizioni economiche e geopolitiche. Utilizza l’analisi delle tendenze e le informazioni di mercato per prendere decisioni informate sugli investimenti in materie prime.

- Diversificazione: Considera la diversificazione tra diverse materie prime, come oro, petrolio, gas naturale, grano, ecc. Ciò ti aiuterà a bilanciare il rischio e ad avere esposizioni a settori diversi all’interno del mercato delle materie prime.

Apprendere il money management: libri e formazione

Per acquisire una solida conoscenza del money management e migliorare le tue competenze finanziarie, è fondamentale attingere a risorse di apprendimento affidabili ed istruttive.

Fortunatamente, esistono numerosi libri di trading capaci di aiutarti a comprendere i principi fondamentali del money management e ad applicarli nella pratica.

Inoltre, se conosci la lingua inglese potrai trovare molto utili i corsi che citiamo qua in basso:

Libri sul money management

– “Padre Ricco, Padre Povero” di Robert T. Kiyosaki: Classico che offre una prospettiva unica sulla gestione finanziaria personale e sull’importanza dell’istruzione finanziaria.

– “I segreti della mente milionaria” di T. Harv Eker: L’autore svela le differenze di mentalità tra persone ricche e povere e presenta strategie per cambiare la propria mentalità finanziaria.

– “Intelligent Investor” di Benjamin Graham: Questo libro è considerato una pietra miliare nel campo degli investimenti e offre preziosi consigli su come valutare le opportunità di investimento e gestire i rischi.

Corsi Online sul money management

– “Money Management and Financial Planning” su Coursera: Corso che offre una panoramica completa del money management, inclusi budgeting, risparmio, investimenti e pianificazione finanziaria a lungo termine.

– “Investing for Beginners” su Udemy: Corso introduttivo sui principi fondamentali dell’investimento, inclusi gli strumenti di investimento, la diversificazione e la gestione del rischio.

– “Personal Finance” su Khan Academy: Corso gratuito online che copre una vasta gamma di argomenti finanziari, tra cui budgeting, risparmio, debiti, investimenti e pianificazione pensionistica.

Considerazioni Finali

Il money management rappresenta la tecnica di gestione del denaro per eccellenza e,come hai avuto modo di vedere, non si tratta di una materia per soli investitori.

Infatti, la corretta gestione del proprio denaro è una pratica capace di aiutare trader, imprenditori e chiunque voglia gestire i propri risparmi nel migliore dei modi, attraverso la comprensione di concetti essenziali e l’imposizione di determinate pratiche e obiettivi

In generale, il money management invita all’equilibrio, suggerendo obiettivi finanziari realistici, in modo da osservare una corretta gestione del rischio e intraprendere un piano di accumulo sul lungo periodo.

Considerare il budget disponibile, i risparmi d’emergenza, il livello di rischio e i propri obiettivi risulta indispensabile al fine di comprendere come utilizzare il money management in ogni specifico caso.

Detto ciò, ti invitiamo a utilizzare il money management sotto ogni sua forma, che tu sia un investitore o meno, in modo da poter gestire le risorse economiche nel migliore dei modi.

FAQ – Money Management: Domande e Risposte Frequenti

Cos’è il money management?

Il money management è l’insieme di strategie e pratiche volte a gestire in modo efficace le risorse finanziarie. Include la pianificazione del budget, la gestione del rischio, l’investimento oculato e la pianificazione finanziaria a lungo termine.

Come fare money management?

Per fare money management, è importante stabilire un budget, tenere traccia delle entrate e delle spese, risparmiare una parte del reddito, diversificare gli investimenti, gestire il rischio e avere una pianificazione finanziaria chiara. Inoltre, è consigliabile consultare risorse educative, come libri, corsi online o consulenti finanziari, in modo da acquisire le conoscenze e le competenze necessarie.

A cosa serve il money management?

Il money management serve a garantire una gestione responsabile delle risorse finanziarie, consentendo di raggiungere gli obiettivi finanziari a lungo termine. Attraverso una gestione oculata del denaro, è possibile creare un fondo di emergenza, ridurre i debiti, investire in modo intelligente e garantire una stabilità finanziaria nel tempo. Inoltre, il money management aiuta a prendere decisioni finanziarie efficaci e a gestire in maniera adeguata il rischio.